Declaración Jurada 1947 respecto al Régimen Pro Pyme General Transparente

La declaración jurada N° 1947 corresponde a la declaración jurada obligatoria del régimen pro pyme transparente del artículo 14 letra D) N° 8 de la LIR, mediante la cual se entrega información asociada a la base imponible a tributar con los impuestos finales determinada por el contribuyente, junto con los créditos y pagos provisionales mensuales puestos a disposición de los propietarios.

¿Quiénes están obligados a presentar la DJ 1947?

La DJ 1947 es obligatoria para todos los contribuyentes acogidos al régimen de transparencia tributaria del artículo 14 letra D) N°8 de la LIR, a menos que el contribuyente no determine base imponible (por ejemplo, por pérdida tributaria), no posea crédito ni PPM a asignar a sus propietarios, ni tampoco existan retiros, remesas o distribuciones a sus propietarios durante el año respecto del cual se informa; caso en el que no será obligación su presentación.

¿Qué información debe entregarse mediante esta declaración jurada?

El formato y las instrucciones respecto al llenado de la DJ 1947 fueron establecidas mediante Res. Ex. N° 70 del 31/08/2022, manteniéndose sin modificaciones para el AT 2026.

Para el AT 2026 se deberá informar mediante esta declaración jurada:

- Datos de los propietarios: RUT y base imponible a tributar con los impuestos finales que le corresponda según su participación en las utilidades.

- Datos informativos: Monto del ingreso diferido que le corresponde al propietario a tributar con impuestos finales; retiros, remesas y/o distribuciones del ejercicio correspondientes al propietario.

- Créditos en contra de los impuestos finales: Crédito por IDPC asignado al propietario, con identificación de su calificación tributaria (con o sin obligación de restitución, con o sin derecho a devolución); crédito por ingreso diferido a imputar en el ejercicio (con o sin obligación de restitución), monto del crédito del art. 33 bis (crédito por adquisición de activo fijo) asignable al propietario; monto de los PPM puestos a disposición del propietario.

¿Cuál es el plazo para presentar la declaración jurada 1947?

Para el año tributario 2026 (comercial 2025), la fecha de vencimiento de esta declaración jurada dependerá del tipo de contribuyente. De esta forma:

- Sociedad con socios personas naturales: a más tardar el 27 de marzo de 2026.

- Empresarios individuales: a más tardar junto con el Formulario 22 respectivo.

Todas las anterior, declarando la información correspondiente al año comercial 2025.

¿Existe algún certificado asociado a la declaración jurada 1947?

Sí. Los contribuyentes obligados a presentar esta declaración, con excepción de los empresarios individuales, deberán informar y certificar a sus respectivos propietarios, el monto de las rentas o cantidades declaradas mediante la DJ 1947. Para ello, deberá ser emitido el Certificado N° 69 “sobre rentas y créditos correspondientes a dueños, socios, comuneros, accionistas de empresas, sociedades o comunidades acogidas al régimen tributario del N°8 de la letra D) del artículo 14 de la LIR”, a emitir a más tardar el 30 de marzo de cada año.

¿Existen multas asociadas a la no presentación o presentación fuera de plazo de la DJ 1947?

La no presentación o presentación fuera de plazo de la declaración jurada N° 1947 se sancionará con la multa del art. 97 N° 1 del código tributario; esto es, entre 1 UTM y 1 UTA.

¿Se puede modificar la DJ 1947?

Si existen cambios o corrección de errores de forma posterior a la presentación de la declaración jurada, el contribuyente tendrá la posibilidad de rectificar la declaración previamente declarada.

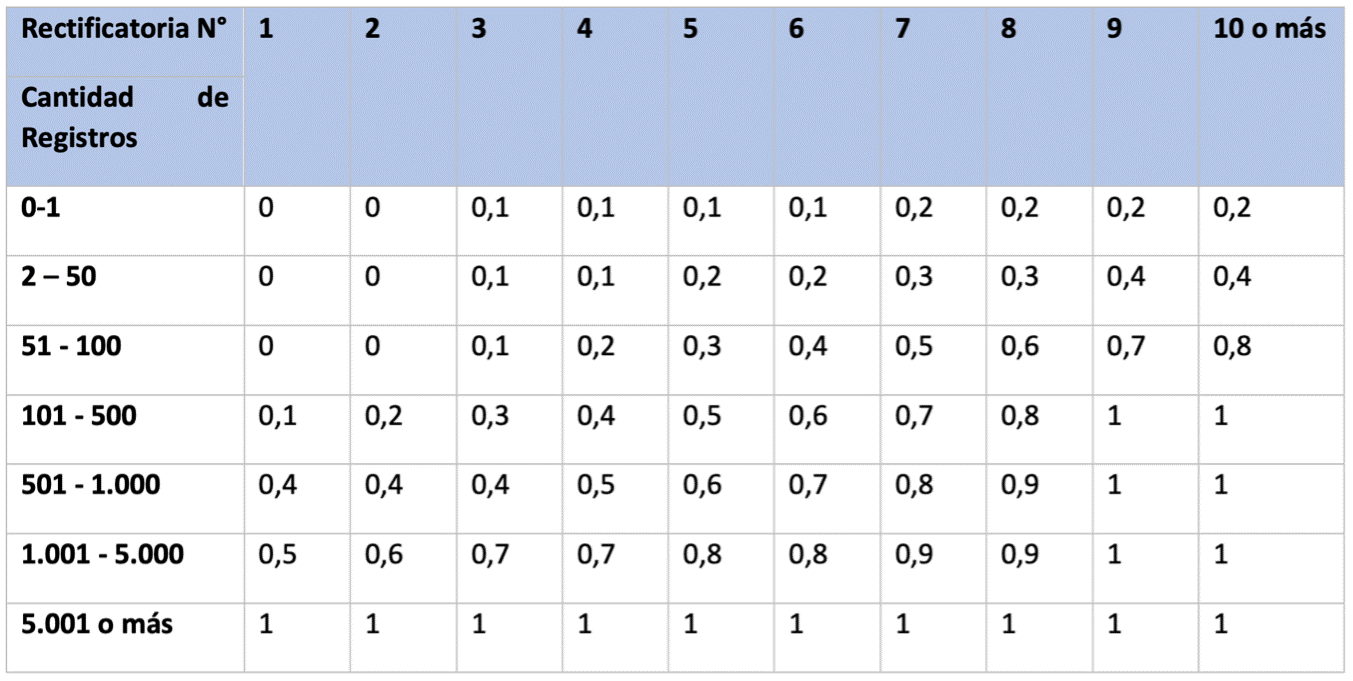

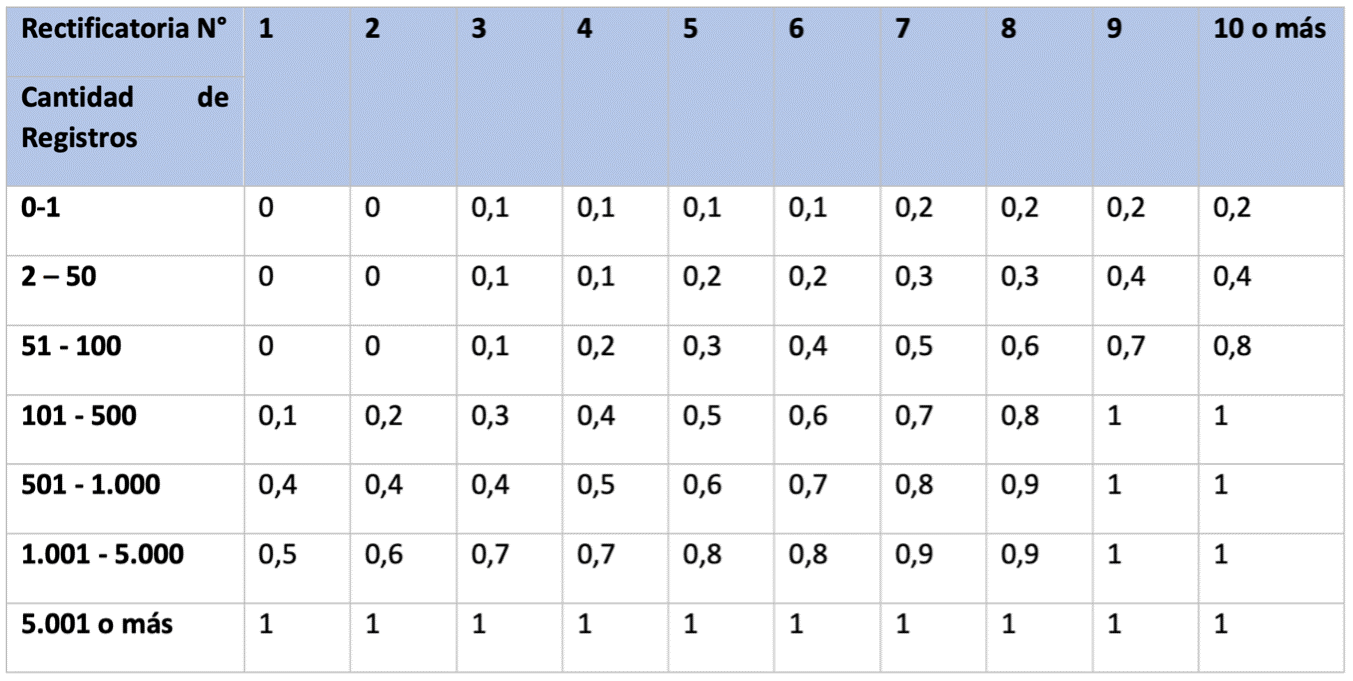

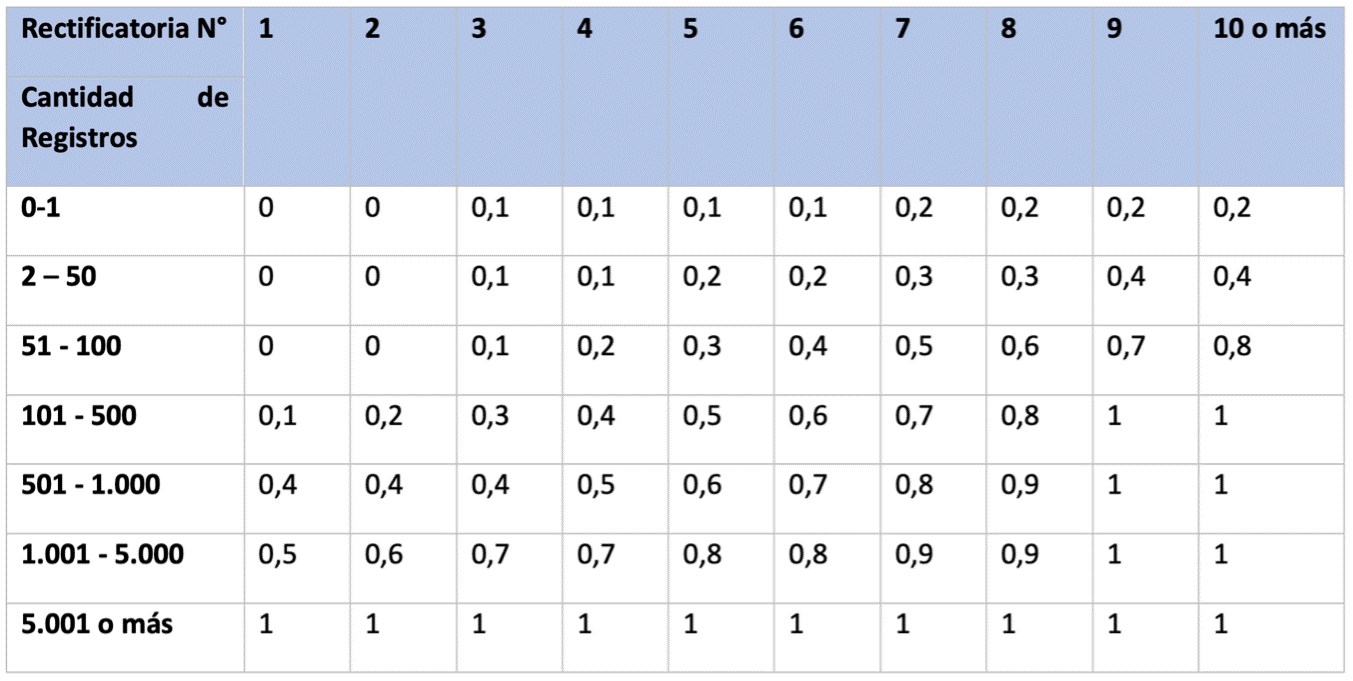

En este sentido, se destaca que las primeras 2 rectificatorias no conllevan sanción alguna, no obstante, desde la tercera rectificatoria en adelante, se debe aplicar la siguiente tabla de doble entrada para verificar la multa aplicable al proceso, en donde se debe considerar el número de veces que la DJ ha sido rectificada y la cantidad de casos que se cambian, y se aplica en relación a la UTA (Unidad Tributaria Anual) correspondiente al mes en que se cursa la infracción.

A modo de ejemplo, si el contribuyente cambia la DJ por quinta vez, modificando 4 casos, se debe aplicar una multa de 0,2 UTA.