Contabilidad IFRS en Chile

La contabilidad con normas IFRS en Chile fueron instruidas por primera vez por la Ex Superintendencia de Valores y Seguros, actual Comisión para el Mercado Financiero (CMF). Esta institución indicó que a partir del 1 de enero de 2009 que todas las empresas, incluyendo sociedades anónimas, debían adoptar la normativa internacional para la presentación de sus Estados Financieros Consolidados.

En el año 2013 el Colegio de Contadores de Chile, la entidad que de acuerdo a la ley tiene la facultad de dictar las normas de contabilidad generalmente aceptadas, deroga todas las normas dictadas para adoptar las nuevas Normas Internacionales de Información Financiera, conocidas como IFRS.

Las normas IFRS son aceptadas internacionalmente. Sin embargo, pese a que el Estado de Chile se comprometió a implementar las normas señaladas cuando formó parte de la OCDE en el año 2010, los contadores chilenos no aprovechan la estandarización de contabilidad para mantener la coherencia en el manejo de la información, acorde a los estándares comunes dispuestos internacionalmente por dicho organismo, no implementándola efectivamente en la práctica en las empresas, en forma relevante, por tanto, no se desarrollan indicadores ni datos que permitan evaluar el estado de ella.

Se hizo una encuesta a los contadores acerca de la cantidad de empresas que son contabilizadas por medio de las normativas IFRS y su opinión acerca del uso de estas.

Las preguntas de IFRS buscan saber si el contador conoce la materia y los motivos por los cuales no utiliza IFRS en todas sus contabilidades. Se usa habitualmente la contabilidad tributaria para realizar las declaraciones juradas y la declaración de renta, dejando de lado la oportunidad de utilizar la contabilidad financiera para otros ámbitos, por ejemplo, en mantener la información financiera actualizada para la toma de decisiones o para realizar trámites con instituciones financieras como los bancos.

- Tener contabilidad financiera, con el manejo de la contabilidad IFRS, permite a los empresarios y emprendedores conocer la salud de la empresa, es decir, contar con indicadores como índices, ratios y tendencias que permiten analizar el comportamiento de la empresa como:

- Detectar oportunidades de crecimiento

- Detectar Incongruencias entre la información y la realidad del entorno para tomar medidas

- Disminuir pérdidas de flujo de caja

- Prevenir posibles riesgos que afecten el futuro de la compañía

El hecho de tener contabilidad con IFRS agrega una ventaja considerable para la toma de decisiones, permitiendo visualizar mejor las consecuencias de la planificación de la empresa.

- Las entidades financieras, como los bancos, requieren de información financiera para tener un mejor criterio de decisión al momento de otorgar o rechazar productos financieros, por ejemplo, un crédito. Las empresas que cuenten con contabilidad financiera, consideradas bajo las normas IFRS, tendrán un respaldo del estado de la empresa y podrán presentar mejor su situación ante las entidades financieras, facilitando el acceso hacia sus productos y servicios.

- Un contador con la capacidad de realizar contabilidad financiera, apoyado de las normas IFRS, tendrá una plusvalía frente a sus pares. Además de entregar servicios de contabilidad y auditoría para realizar declaraciones juradas y declaraciones de renta, será capaz de entregar información gerencial para que los dueños de las empresas puedan conocer el estado de ellas, apoyando así a la toma de decisiones. Dicha acción genera valor agregado en el profesional, dando mérito a sus capacidades y resultados.

Preguntas relacionadas al interés de conocer IFRS

Otro de los objetivos de la encuesta es determinar los motivos por los cuales la contabilidad financiera con normas IFRS no es utilizada. A partir de ahí, las preguntas realizadas serán de ayuda para encontrar las soluciones que resuelvan la escasa aplicación observada en los gráficos anteriores.

Para ello se evalúan los siguientes casos:

- Debemos saber si el contador tiene conocimientos de las normas IFRS o no.

- Se pregunta, dado el caso de que no utilicen contabilidad financiera con normas IFRS (sea en al menos una de sus contabilidades), cuál es el motivo basado en algunas alternativas.

- a. Las alternativas son:

- i. “No es de utilidad”

- ii. “Prefiero contabilidad tributaria”

- iii. “Es muy complejo”

- a. Las alternativas son:

- Se pregunta ¿te gustaría ser contactado para recibir ayuda? y ¿cómo te gustaría recibir ayuda?

- a. El tipo de ayuda que se busca incluye:

- i. “Una asesoría”

- ii. “Una capacitación”

- iii. “Un Sistema Contable que realice IFRS”

- iv. Un conjunto de estos productos y servicios.

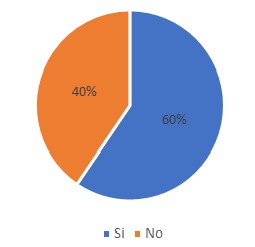

Respecto a la primera pregunta de IFRS en Chile ¿Crees tener conocimientos de estas normativas?

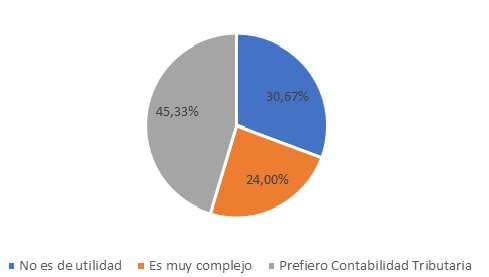

La segunda pregunta busca saber el motivo de por qué los contadores en Chile no utilizan IFRS.

¿Por qué no utiliza la contabilidad IFRS?

- El 23% del total de los encuestados cree que las normas IFRS no son de utilidad.

- El 33% del total de los encuestados cree que es muy complejo manejar las normas IFRS.

- El 44% del total de los encuestados prefiere realizar Contabilidad Tributaria.

- El 57% de los encuestados se agrupa en “muy complejo” y “no es de utilidad” por lo que se inclina hacia la dificultad de acomodarse a las normas IFRS por encima de tener el control de elegir si se desean usar o no.

La tercera pregunta es saber si están interesados en productos o servicios relacionados con la contabilidad financiera con normas IFRS.

- El 27% de los encuestados están interesados en buscar capacitación para aprender más de las normas IFRS.

- El 15% de los encuestados está interesado en solicitar asesoría para realizar la contabilidad financiera con normas IFRS.

- El 19% de los encuestados está interesado en adquirir un sistema contable que realice contabilidad con las normas IFRS.

- Finalmente, el 39% de los encuestados está interesado en adquirir más de una de estas opciones.

Contraste entre conocimiento y motivos de no usar contabilidad con normas IFRS

Las respuestas obtenidas ayudan a saber la proporción de contadores que tienen problemas e intereses determinados con las normas IFRS. Aun así, los motivos de estos problemas son distintos entre quienes comprenden las normas en contraste a quienes no, por lo que es necesario evaluar cada grupo por separado.

Para ello, se analizan las respuestas basadas en el grupo de personas que declara tener conocimientos de IFRS y el grupo de personas que dice no tener conocimientos de IFRS.

Motivos del grupo de contadores que afirma tener conocimientos de IFRS

De los encuestados que dijeron que si (del 60% de los encuestados en total):

• 24% de ellos dijeron que IFRS es muy complejo.

• 30,67% de ellos dijeron que IFRS no es de utilidad.

• 45,33% de ellos dijeron que prefieren utilizar Contabilidad Tributaria.

En síntesis, con respecto al total de encuestados para este caso:

| Porcentaje del total encuestados que tienen conocimientos de IFRS |

Observación |

| 14,4% | Dicen que es muy complejo. No han sido capaces de sacarle provecho, de acomodarse o adaptarse. |

| 18,4% | No creen que sea de ulidad. No ven el beneficio de realizar el trabajo de gesonar la contabilidad financiera. |

| 27,2% | Consideran conscientemente que es mejor ulizar contabilidad tributaria. |

Motivos del grupo de contadores que desconoce las normas IFRS

¿Por qué no utiliza contabilidad IFRS?

De los encuestados que dijeron que no (del 40% de los encuestados en total):

• 45,10% de ellos dijeron que IFRS es muy complejo.

• 11,76% de ellos dijeron que IFRS no es de utilidad.

• 43,14% de ellos dijeron que prefieren utilizar Contabilidad Tributaria.

En síntesis, con respecto al total de encuestados para este caso:

| Porcentaje del total encuestados que desconocen las normas IFRS |

Observación |

| 18,04% | Dicen que es muy complejo. Han tenido dificultades para poder incorporar las normas IFRS en su trabajo. |

| 4,7% | No creen que sea de utilidad. |

| 17,25% | Prefieren utilizar contabilidad tributaria por comodidad. |

Productos o servicios de interés para los contadores que cuentan con conocimientos de IFRS

De los encuestados que dijeron que si (del 60% de los encuestados en total):

• 34,67% están interesados en IFRS por medio de más de uno de los productos o servicios disponibles.

• 25,33% están interesados en cotizar un sistema contable con IFRS

• 21,33% están interesados en una capacitación.

• 16% están interesados en recibir asesoría (buscan ayuda para resolver sus casos particulares)

• 2,67% de los encuestados no están interesados en adquirir productos o servicios relacionados con las normas IFRS.

De los encuestados que dijeron que no (del 40% de los encuestados en total):

- 43,14% están interesados en trabajar las normas IFRS por medio de más de uno de los productos o servicios disponibles.

- 9,8% están interesados en cotizar un sistema contable con IFRS.

- 35,29% están interesados en una capacitación.

- 11,76% están interesados en recibir asesoría (buscan ayuda para resolver sus casos particulares).

Representación del total de encuestados en relación con los productos o servicios de interés

| Porcentaje del total de los encuestados | Tiene conocimientos de IFRS | Interés en adquirir producto o servicio |

| 20,80% | Si | Busca más de una opción de productos o servicios. |

| 15,20% | Si | Está interesado en cotizar un Sistema Contable con IFRS. |

| 12,80% | Si | Está interesado en solicitar capacitación. |

| 9,60% | Si | Está interesado en solicitar asesoría. |

| 1,60% | Si | No busca productos o servicios. |

| 17,26% | No | Busca más de una opción de productos o servicios. |

| 14,12% | No | Está interesado en solicitar capacitación. |

| 4,70% | No | Está interesado en solicitar asesoría. |

| 3,92% | No | Está interesado en cotizar un Sistema Contable con IFRS. |

Observaciones cualitativas en base a los resultados

Uno de los objetivos que tiene la encuesta es entender el motivo de los resultados cuantitativos obtenidos a partir de las respuestas de los encuestados y de los gráficos generados. Se asocia cada respuesta con la realidad del encuestado, dando una visión de los desafíos, obstáculos y necesidades que tienen cada uno de ellos.

Con respecto a la cantidad de contabilidades que los contadores manejan, sean tanto contabilidad tributaria como contabilidad financiera con IFRS, podemos considerar que:

- La mayor parte de los encuestados son contadores independientes con la capacidad de administrar tantas empresas o clientes como sea posible.

- Parte de los encuestados son trabajadores dependientes, es decir, contratados por una empresa y tienen exclusividad por sus servicios, limitando así la cantidad de contabilidades que pueden gestionar.

- Parte de los contadores están iniciando su carrera como profesional. Tienen una cantidad reducida de contabilidades que va incrementando a medida que adquieren mayor experiencia.

- 98% de los encuestados está interesado en solicitar una asesoría, consultoría o adquirir un Sistema de Contabilidad con IFRS.

Respecto a los motivos de por qué no se usa contabilidad financiera con normas IFRS

¿Por qué no es de utilidad?

- Porque falta mayor acercamiento hacia el conocimiento de las normas IFRS.

- Al contador no le interesa el tema y no siente la necesidad de saber o aprender.

¿Por qué prefiere contabilidad tributaria?

- Porque es más trabajo para el contador en mantener dos tipos de contabilidades de una misma empresa.

- Requiere de tiempo y esfuerzo para especializarse en el tema.

- Por desconocimiento, sea del contador o del empleador, de la necesidad de manejar contabilidad IFRS.

- Para ahorrar gastos de gestión de la contabilidad IFRS.

¿Por qué es muy complejo?

- Porque requiere de tiempo para aprender y dominar las normas IFRS.

- Es menos riesgoso no realizar la contabilidad financiera con IFRS que en realizarla y cometer algún error.

- Le falta las herramientas necesarias para realizar la contabilidad IFRS.

Con respecto a quienes tienen conocimientos de las normas IFRS pero no la aplican a su contabilidad

- Es muy exigente. Las normas se actualizan todos los años y es necesario estar al día con ellas.

- Falta de tiempo para aprender y dominar las normas IFRS, en especial cuando se actualizan anualmente.

- Su empleador o cliente no lo exige, no está interesado en gestionar su empresa con contabilidad financiera.

- Tuvieron alguna experiencia no satisfactoria cuando usaron IFRS.

- No sienten que el esfuerzo de realizar la contabilidad financiera con normas IFRS valga la pena.

- No tienen la herramienta necesaria para trabajar.

Con respecto a quienes desconocen las normas IFRS y no las aplican a su contabilidad

- Se desconocen los beneficios de realizar la contabilidad con las normas IFRS.

- Están dispuestos a participar en charlas, talleres, seminarios o diplomados relacionados a la contabilidad financiera con normas IFRS.

- La capacitación de las normas IFRS puede ser complementada con una capacitación de herramientas contables para que los contadores puedan aplicar la contabilidad financiera eficientemente.

El estudio demuestra que los contadores no utilizan la contabilidad financiera con normas IFRS salvo para casos particulares. El hecho de no aplicarlas en conjunto a su contabilidad tributaria advierte de las oportunidades que no están siendo aprovechadas.

El grupo que afirma conocer las normas IFRS no las consideran tan importantes, mientras que quienes reconocen no conocerlas tampoco las utilizan, dadas las distintas motivaciones.

Aún así, todos los contadores encuestados están buscando ser asesorados o capacitados en este tema. También hay contadores que buscan utilizar herramientas para facilitar la aplicación de estas, si bien no buscan el conocimiento si demuestran interés en recibir apoyo para trabajar con la contabilidad con normas IFRS.

Estos resultados presentan un problema real que de ser resuelto mejorará considerablemente la gestión de las empresas. Los contadores tendrán mayor experiencia en su área, las instituciones financieras tendrán mejor información para otorgar financiamiento y los empresarios tendrán mejor material de apoyo para sus decisiones gerenciales.

Existe interés en aprender y utilizar la contabilidad financiera con normas IFRS, pero queda en pie la solución que permita lograrlo. Hay que prestar atención a los intereses y motivaciones de los contadores con tal de incorporar el correcto manejo de la contabilidad financiera en nuestro país.

La encuesta realizada fue parte de un concurso para todos los participantes. Dentro de todos ellos felicitamos a Don Héctor Vera, 6.023.3xx-x, Vera y Asociados S.SA, por resultar ser el ganador. De premio recibió un Sistema de Contabilidad, incluyendo el módulo de contabilidad IFRS, por parte de Edig.

Es preocupante que no se tome el peso de la importancia de las normas señaladas, pues estas tienen un impacto negativo, tanto en el medio local, como en el internacional.

- En el primer sentido, quienes no aplican las IFRS cuentan con informes contables sin una base de sustento vigente para el registro de sus operaciones.

- En el segundo, no están adoptando el lenguaje contable internacional de los negocios, lo que traerá consecuencias en el entorno en que se desarrolla la empresa, especialmente, cuando hablamos de comprar en el extranjero, del crédito externo, como también de la búsqueda de inversionistas y la apertura en bolsa, la que le requerirá, en general, tres años de informes financieros preparados sobre la base de estas normas.

Pero no podemos dejar de considerar los efectos negativos para el socio administrador de la empresa, así como de sus otros socios, pues, toda vez que, si los resultados sobre la base de IFRS difieren de cualquier otra base contable utilizada, estos últimos pudiesen imputarle el presentar resultados no fidedignos y reclamar los daños que esta situación les pudiesen ocasionar; por ejemplo, el no reflejar adecuadamente la posición financiera y sus resultados.

Entendiendo que efectivamente las normas IFRS se enmarcan dentro de un ámbito estrictamente contable y financiero de las empresas y/o sociedades, pues si bien, acorde a lo señalado anteriormente, desde su origen, la implementación de esta nueva normativa es la que señalan las entidades autorizadas en la materia financiera de nuestro país, ya sea el Colegio de Contadores de Chile como criterio general, así como la Comisión para el Mercado Financiero (CMF), en el caso de las entidades reguladas, al remitirnos a las normas tributarias chilenas, debemos partir desde el aspecto legal vigente en nuestro sistema tributario, el cual está contenido en los artículos 16, 17, 18 y 21 del Código Tributario, para luego considerar las apreciaciones de la jurisprudencia, contenida fundamentalmente en el Oficio en el año 2006, en el cual, el Servicio de Impuestos Internos (SII), a propósito de un requerimiento de opinión que le hace la, entonces, Superintendencia de Valores y Seguros, SVS, hoy CMF, para dejar clara la situación de las normas contables, en consideración a las nuevas normas NIIF/IFRS. Ambos aspectos definen claramente los criterios locales tributarios en materia contable.

Acorde a lo indicado anteriormente, en las normas del Código Tributario mencionados anteriormente, es claro que si el contribuyente no cumple las condiciones señaladas por estas normas, y en consecuencia, no ha llevado la contabilidad acorde a un sistema generalmente reconocido, se indica que de todas maneras los ingresos o rentas tributables, y por tanto, sus agregados o deducciones pertinentes, para llegar a determinar la Renta Líquida que pagará impuestos, se realizará por un sistema que le permita obtener lo que tributariamente se requiere, incluso, el deber de cumplir con los otros libros auxiliares de la contabilidad, que le permitan acreditar las otras cargas impositivas, como el libro de compras y ventas, libro de remuneraciones, u otros, como señala el Servicio de Impuestos Internos (SII) en la Circular Nº29 del 10 de Febrero de 1975.

En consecuencia, el sistema contable que debe llevar el contribuyente, debe ser acorde a principios que permitan satisfacer la transparencia y la veracidad de la información, que se considera en las declaraciones de impuestos diversos (Impuesto a la Renta, IVA, Impuesto de Timbres, etc.) realizados por el contribuyente. Lo cual, a nuestro juicio, es lo que ha llevado en la práctica la mayoría de las PYMEs en Chile, pues ellos no cuentan con los recursos suficientes para implementar el sistema de contabilidad por normas IFRS, además de que los contadores no han logrado interiorizarse ni formarse a cabalidad en dichas normativas financieras.

Por su parte, acorde a lo señalado por el SII, en el Oficio Circular Ordinario N° 293 de fecha 26 Enero 2006, dirigido a la SVS (hoy CMF), señala claramente “…la aplicación de las Normas Internacionales de Información Financiera “IFRS”, se enmarcan en un ámbito estrictamente contable financiero que no modifican ni afectan a las normas tributarias, por lo que los contribuyentes antes referidos al determinar sus estados financieros, de acuerdo a las normas referidas, de todas maneras estarán obligados a efectuar los ajustes necesarios a dicho resultado para determinar la utilidad sobre la cual deben cumplir con sus obligaciones impositivas, ya que con motivo de la referida conversión se seguirán otorgando tratamientos diferentes a ciertas partidas desde el punto de vista contable financiero y tributario y por consiguiente persistirán las denominadas diferencias permanentes y transitorias.”.

Frente a dicha apreciación señalada por el SII, quien es la autoridad máxima, para interpretar la normativa en materia impositiva en Chile, deja claramente señalado, lo que las normas IFRS se enmarcan en un ámbito estrictamente contable financiero, que no modifican ni afectan a las normas tributarias, por lo que los contribuyentes al determinar sus estados financieros, o balances y estados de resultados anuales, de acuerdo a las normas referidas, de todas maneras estarán obligados a efectuar los ajustes necesarios a dicho resultado para determinar la utilidad sobre la cual deben cumplir con sus obligaciones impositivas.

No existe duda alguna que las normas IFRS son obligatorias para las S.A. abiertas y aquellas especiales que se encuentren sometidas a la C.M.F. –Comisión para el Mercado Financiero-, de tal manera que estas sociedades se encuentran obligadas a llevar su contabilidad bajo las normas referidas y nadie podría discutir esta cuestión. Así mismo, podría concluirse entonces que la mayor cantidad de las empresas en Chile al no estar sometidas al control y circulares de la C.M.F. ex S.V.S., salvo que decidan voluntariamente someterse a las normas IFRS.

Sin embargo, debemos tener en consideración que en el año 1958 se dictó la Ley N°13.011, que reconocía la existencia de un colegio profesional con personalidad jurídica propia, nominado Colegio de Contadores de Chile, al cual, entre muchas otras facultades, se le otorgó en el artículo 13 letra g) la de dictar normas profesionales, y con ello, el colegio del ramo quedó facultado para derogar normas o principios profesionales y dictar otras en su reemplazo. Siendo así, no se requiere entonces de una normativa legal especial-ley- que determine qué tipo de contabilidad se acepta en un momento determinado, por cuanto, dicha facultad ha sido entregada en forma exclusiva y excluyente al colegio en comento, siendo éste el que debe determinar cuál operará en un momento del tiempo.

Pero queda un punto esencial por discernir y que tiene relación con la dictación del D.L. N°3621 de febrero del año 1981, del Ministerio de Justicia, que fijó los principios y reglas sobre los cuales deben funcionar los colegios profesionales, en directa relación con el D.L.N°2757 del año 1979, del Ministerio del Trabajo, que reguló las asociaciones gremiales, y que más allá de ciertas regulaciones que pudieran afectar a la ley 13.011 sobre todo en materia de conflictos éticos y fijación de aranceles, no eliminó respecto del C.C.CH. sus facultades de dictar normas profesionales, pero, sin embargo, eliminó la obligación de asociación, y estableció en su defecto la libertad de afiliación y desafiliación con el objeto último de eliminar las facultades de los colegios profesionales de prohibir el ejercicio profesional de uno de sus miembros y de mantener el principio de libertad de asociación reconocido en la Constitución Política de la República de Chile, en su artículo 19 número 15.

Lo anterior obliga preguntarse si hoy en Chile las normas profesionales dictadas por el C.C.CH. son entonces obligatorias para todos los contadores y, por tanto, para todos los contribuyentes, o, basado en el hecho y en la garantía constitucional de libertad de asociación, no es posible extender los efectos del Colegio a quienes no son asociados.

En razón de lo anterior creo importante hacer una distinción entre la obligación del empresario respecto a la forma de llevar su contabilidad, respecto del contador que debe asesorar a su cliente, ya que conforme con las normas ya citadas del Código Tributario, estas son aplicables únicamente al contribuyente, al dueño de empresa, sobre el cual la norma sobre libertad para llevar su contabilidad se encuentra plenamente vigente, sean estas IFRS o PCGA u otra norma existente, sin embargo, para el contador si este es asociado al colegio de contadores, existe una obligación legal de instruir, asesorar y llevar las contabilidades de sus clientes conforme con las normas IFRS únicas vigente en Chile para todo contador colegiado, sin embargo, no podemos concluir de la misma manera respecto del contador no colegiado que basado en el principio de libertad de asociación y de ejercicio profesional no podría ser obligado a llevar la contabilidad de sus clientes conforme con las normas IFRS. Sin embargo, ellos han de tener presente que llevar sus contabilidades bajo otros principios, aun cuando estos sean mayoritariamente aceptados traerán problemas de tipo legal en algún momento.

En efecto, acorde a lo último expuesto, desde el punto de vista del Código Civil, debemos tener claro que los bienes intercambiados no deben tener una objetividad de igualdad para todo el mundo para tener la calidad de conmutativo, sino que dependerá en cada caso de la apreciación personal del individuo, sin embargo, ello podrá tener significación a propósito de obras de arte, u objetos cuya apreciación personal o emocional distorsione el valor que tengan para la generalidad de los individuos, pero, para el común de los bienes, derechos y servicios se hace necesario buscar parámetros que nos ayuden a objetivar el valor de algo, y es allí donde la contabilidad juega un rol esencial, pero, si tenemos normas de contabilidad diferentes que nos llevan a resultados distintos, entonces es claro que sí tendremos un problema, al menos para el derecho civil y comercial que requiere de la justicia conmutativa para que sus actos sean considerados justos, y que alguien deberá resolverlo si estamos utilizando normas contables diferentes. Los tribunales de justicia son los llamados a resolver las divergencias o conflictos entre partes, como método más avanzado de solución, cuando las propias partes no son capaces de resolver esas diferencias en forma auto compositiva, y es aquí donde surge entonces la gran duda de que cómo se resolverán estas diferencias de apreciación cuando la razón y la voluntad no sea suficientes para resolver una divergencia y se deba recurrir entonces a un tercero imparcial, llamado tribunal, para que finalmente la resuelva. Aquí surgirán los primeros problemas, por cuanto en materia civil la costumbre no constituye derecho sino cuando la ley se remite a ella, mientras que en materia comercial la costumbre es fuente del derecho al suplir el silencio de la ley, de esta forma, si no existe obligatoriedad para todos de funcionar bajo normas IFRS, resulta entonces que en materia civil no podría un tribunal verse obligado a resolver una

diferencia entre partes conforme con estos principios, por ej., en una divergencia en materia de sucesión cuando el patrimonio de una persona fallecida-causante-comprenda bienes y derechos en un empresas que deba ser distribuido entre sus herederos, pero al mismo tiempo, es perfectamente posible solicitar al juez que conoce de esta herencia que los derechos sociales si sean determinados conforme a las normas IFRS porque en silencio de la ley, la costumbre constituye derecho en materia comercial, y creo no será difícil probar en materia comercial que las normas IFRS al menos por costumbre existen en Chile. Entonces, ¿cómo resolverá el mismo juez llamado a conocer de esa sucesión para determinar el patrimonio del fallecido, cuando este contenga derechos o acciones en sociedades no sujetas a control por la CMF o se trate de un empresario cuyo contador no es un asociado del colegio de contadores?, ya que la sucesión sin lugar a duda se rige por el principio absoluto de ley como fuente del derecho en materia civil que regula la herencia, y el derecho comercial faculta el uso de la costumbre, que permitiría contabilizar los derechos o acciones sociales mediante normas IFRS, lo que determinará que ese patrimonio podrá ser contabilizado bajo sistemas distintos y sobre fuentes legales diferentes.

Si nos enfocamos desde las perspectivas de las relaciones laborales y de la incidencia de aplicar las IFRS en la contabilidad y cuyo resultado podría cambiar el cálculo de varios derechos de los trabajadores, que derivan de la aplicación de los contratos de trabajo, podría traer como consecuencia una diferencia de cálculo de esos derechos.

En efecto, en las gratificaciones legales y convencionales, la participación de utilidades y cualquier o otro concepto que se impute a resultados de un ejercicio contable, pueden verse afectados por la aplicación o no de estas normas, ya sea beneficiando o perjudicando a alguna de las partes, por lo que es de suma importancia definir los efectos de su aplicación. A modo de ejemplo, si queremos calcular el beneficio de la gratificación de acuerdo a lo establecido en el artículo 47 del Código del Trabajo, que señala que las empresas que estén obligados a llevar libros de contabilidad y que obtengan utilidades o excedentes líquidos en sus giros, tendrán la obligación de gratificar anualmente a sus trabajadores en proporción no inferior al treinta por ciento de dichas utilidades. Entonces, el resultado final del ejercicio, que determinará si se debe o no pagar la gratificación y el monto de la utilidad líquida a repartir, si procediere, podría diferir si se utilizan las normas PCGA o las IFRS. En nuestra opinión, si las partes han pactado el pago de la gratificación, ya sea en el contrato individual o colectivo, de acuerdo a lo dispuesto en el citado artículo 47, ellas mismas deben definir la modalidad de cálculo de la utilidad, ya sea usando las normas contables históricas (PCGA) o las IFRS. Lo habitual es que las partes, al acordar el pago de las gratificaciones, nada acuerden respecto del cálculo y del procedimiento contable que usarán, por lo que será el empleador el que deberá utilizar el criterio contable, imperante en el momento del cálculo, y que desde el año 2013, deben ser las normas IFRS. El problema práctico es que, en Chile, el trabajador en forma individual tiene muy poco o casi nulo poder de negociación por lo que estará a lo que disponga el empleador sobre esta materia, y a nivel de organizaciones sindicales, solamente los grandes sindicatos de la industria minera, metálica y no metálica, las grandes pesqueras y la banca, cuentan con los recursos para contratar asesores que velen debidamente por sus intereses económicos por lo que en ese segmento empresarial es más común ver resultados más acordes a las normas contables de las IFRS..

En lo señalado, se debe mencionar un dictamen de la Dirección del Trabajo, N°4744, de 2015, el que señala que son las partes contratantes las que deben incorporar cláusulas sobre la materia por lo que, si por disposición de la autoridad se produjeren cambios en la normativa contable, se mantendrá, para efectos de determinar las utilidades para el cálculo de beneficios laborales, tales como gratificaciones o participación de utilidades.

Con relación a otros beneficios remuneracionales que generalmente se pagan a los trabajadores, tales como traspaso de acciones a ejecutivos u opciones sobre compra de acciones, estas operaciones están reguladas por la NIIF 2, por lo que su valor presente y futuro, como beneficio para el trabajador que las recibe incidirá absolutamente en la aplicación o no de estas normas contables. Sobre esta materia, tal como ocurre con la gratificación legal y el reparto de las utilidades, en el caso de las acciones como modalidad de pago de beneficios al trabajador, generalmente éste no tiene mayor incidencia en el tipo de contabilidad financiera que lleva su empleadora por lo que en caso de controversia, deberán ser los órganos jurisdiccionales los que resuelvan la materia en disputa. Una comisión de normas contables del Colegio de Contadores analiza y propone las NIIF que pueden adoptarse en Chile, pero su aplicación sigue siendo voluntaria para la gran mayoría de las empresas, ya que, sólo es obligatoria paras las sociedades anónimas abiertas que son fiscalizadas por la Comisión para el Mercado Financiero (CMF). Por consiguiente, si algún trabajador tiene reparos en el cálculo de los beneficios que percibe, y que su resultado tenga incidencia en el modo de aplicar la contabilidad financiera, ya sea a través de las PCGA o por las NIIF, podrá recurrir ante los órganos administrativos (Dirección del Trabajo) o judiciales.

En consecuencia, al no existir en el país, instancias administrativas fiscalizadoras sobre las NIIF/IFRS, con excepción de la Comisión para el Mercado Financiero que regula a las S.A. abiertas, a los trabajadores afectados por la aplicación o no de dichas normas, no les queda otra opción que recurrir a la instancia judicial, para que este órgano resuelva la controversia. En otras materias sometidas a su jurisdicción, los tribunales han fallado en el sentido que es obligatorio aplicar en Chile las Normas Internacionales de Información Financiera (Corte Suprema, Rol. 82.265-2016, de 31 de julio de 2017).

Como conclusión, en este análisis particular laboral, y, sin perjuicio de lo señalado precedentemente, en especial a la actuación que debería observar un organismo fiscalizador como la Dirección del Trabajo, es que en materias de la protección de las remuneraciones, capítulo contendido en el Libro I del Código del Trabajo, y en particular por lo dispuesto en el Libro IV del mismo cuerpo legal que regula materias de negociación colectiva, esta repartición fiscal sí puede exigir a las empresas reguladas, que la información financiera y contable que deben utilizar en materias de índole laboral deben ser las Normas IFRS.

El artículo 315 del Código del Trabajo, en materias sobre la entrega de información a los sindicatos durante la negociación colectiva por parte de las grandes empresas, establece la obligación de éstas de entregar anualmente a los sindicatos de empresa constituidos en ellas, el balance general, el estado de resultados y los estados financieros auditados, si los tuvieren, dentro del plazo de treinta días contado desde que estos documentos se encuentren disponibles. Asimismo, deberán entregar toda otra información de carácter público que conforme a la legislación vigente estén obligadas a poner a disposición de la Superintendencia de Valores y Seguros (Actual Comisión para el Mercado Financiero). Por su parte, el artículo 319 del código laboral, señala que, si el empleador no cumple con entregar la información en la forma y plazos previstos, el o los sindicatos afectados podrán solicitar a la Inspección del Trabajo que requiera al empleador para su entrega. Y en caso de no prosperar la gestión administrativa, el o los sindicatos afectados podrán recurrir al tribunal laboral, quién podrá, previa revisión de los antecedentes, ordenar en la primera resolución que el empleador haga entrega de la información, bajo apercibimiento legal. No existe en Chile ninguna entidad fiscalizadora que obligue a las empresas no reguladas, dentro de las cuales existen miles de PYMES, a utilizar las Normas Internacionales de Información Financiera, y eso trae como resultado que podrían verse vulnerados derechos laborales tales como, gratificaciones reparto de utilidades o preferencia en la compra de acciones (Stock Options) a los empleados, si al aplicar una u otra normativa, se viese disminuida o aumentada la utilidad final.

Como se desprende del texto legal en comento, son los tribunales laborales los encargados de resolver, bajo apercibimiento, la entrega de la información financiera, que como concluimos anteriormente, deben ser las Normas Internacionales de Información Financiera.