¿Qué es la conciliación bancaria? Conoce sus características y propiedades

La conciliación bancaria es un procedimiento contable en el cual se compara el saldo real de la cuenta corriente bancaria en contraste con el saldo contable de la misma. Este procedimiento debe ejecutarse para verificar y entregar información confiable respecto del efectivo y efectivo equivalente que tiene una entidad al cierre de algún ejercicio contable.

En pocas palabras, la conciliación bancaria se encarga de revisar y conciliar cada movimiento registrado en los libros auxiliares, con los valores de la cartola bancaria. Este proceso permite identificar las diferencias y la causa que las generó.

¿Por qué es la conciliación bancaria importante?

Los movimientos que se hacen en la cuenta bancaria de una organización, como por ejemplo remuneraciones, honorarios, notas de crédito y de débito, anulaciones de cheques u otros deben ser registrados. Para ello se hace uso del libro auxiliar de banco, el cual se cuadra con la cartola bancaria y así poder determinar que no existen diferencias entre ellos. Sin embargo, es bastante común encontrar diferencias, las cuales se presentan como registros en el libro auxiliar banco que no se encuentran en la cartola bancaria o viceversa. Estas disimilitudes pueden ser producidas por diversas causantes, como por ejemplo cheques que no han sido cobrados por el proveedor o errores humanos al momento de registrar los valores en el libro auxiliar. Para poder determinar con exactitud la diferencia que existe y su causante se hace uso de la conciliación bancaria

Se entiende entonces que la utilidad que tiene la conciliación bancaria es funcionar como una herramienta que permite distinguir las diferencias de valores que existen entre el libro auxiliar de banco de una organización y la cartola bancaria, además de identificar las causantes de éstas. Permitie no solo corregir los registros de la empresa, sino que también precisar lascausantes de las diferencias. Por lo tanto, si la cartola bancaria y el libro auxiliar de banco registran el mismo saldo no es necesaria una conciliación bancaria.

La conciliación bancaria es importante para la toma de decisiones, dado que nos permite obtener un flujo de caja real, el que a su vez facilita la toma de decisiones respecto de futuras inversiones, flujos proyectados, etc.

¿Cuál es el procedimiento de la conciliación bancaria?

Para realizar una conciliación bancaria se debe tomar el libro mayor de la cuenta banco, comenzar desde el saldo final de la cuenta contable correspondiente a la cuenta corriente bancaria que se quiere conciliar, luego se deben agregar todos los documentos girados y que aún no han sido cobrados (esto debido a que contablemente al momento de emitir un documento, se rebaja de la cuenta contable, sin embargo, mientras el documento no sea cobrado en el respectivo banco, el saldo real de la cuenta corriente no disminuirá), luego se deben restar todos los documentos recibidos y que fueron protestados (dado que contablemente estos documentos se encuentran aumentando el saldo contable y realmente no se hicieron líquidos en la cuenta corriente a propósito del protesto), luego se deben ajustar todos los movimientos que pudieran afectar la diferencia de saldos entre lo contable y lo bancario, como son, errores de registros (cargos o abonos mal realizados en la cuenta contable), notas de crédito o notas de débito no registradas contablemente, más cualquier otro movimiento contable que no se vea reflejado en la cuenta corriente bancaria o también cualquier otro movimiento de la cuenta corriente bancaria que no se vea reflejado en la cuenta contable.

¿Quién debe realizar la conciliación bancaria?

La conciliación bancaria debe ser realizada por el personal contable de la entidad, sin perjuicio que cuando se someten a un proceso de auditoría a los estados financieros, los auditores externos realizan un procedimiento que se llama “reconciliación bancaria”, que básicamente es la contrastación de la conciliación bancaria realizada por los encargados de la contabilidad.

Ejemplo de la conciliación bancaria

Ejemplo cuando no es necesario realizar una conciliación bancaria

Ejemplo cuando corresponde realizar una conciliación bancaria

Ejercicio de una conciliación bancaria

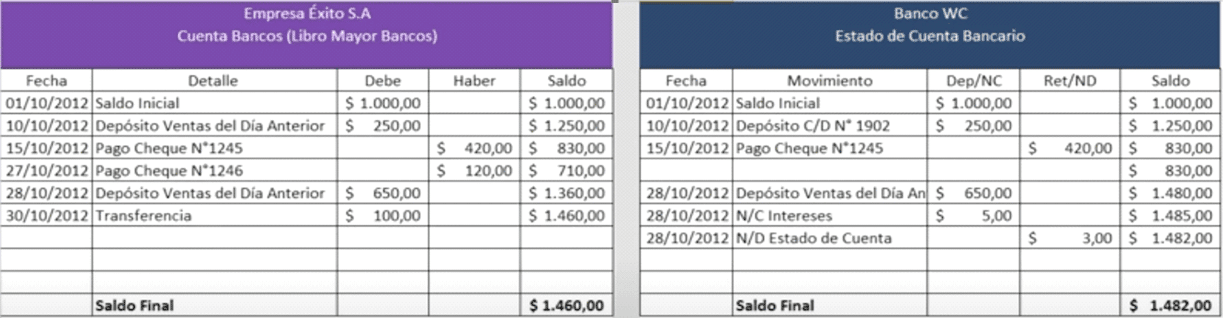

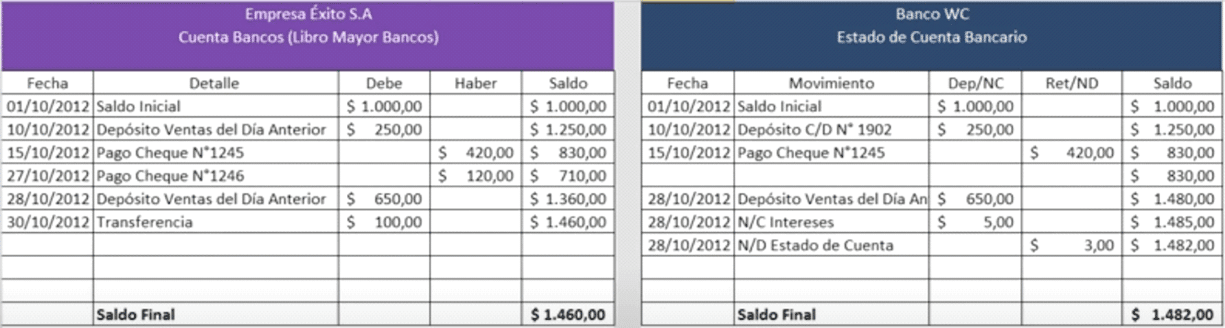

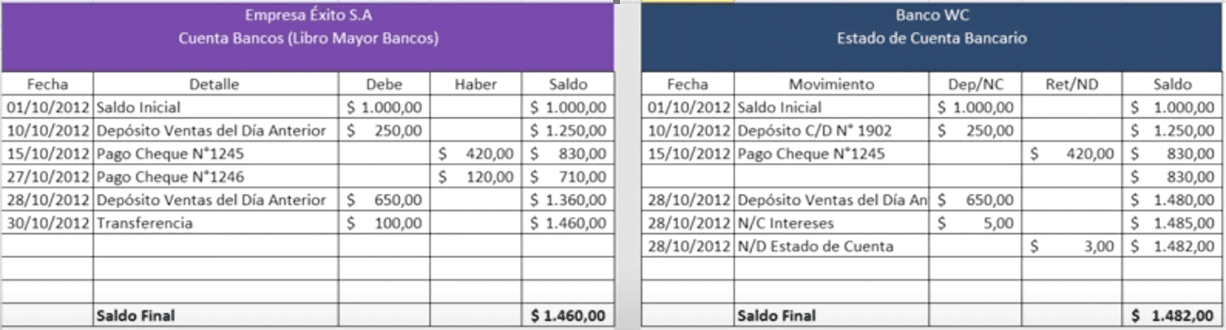

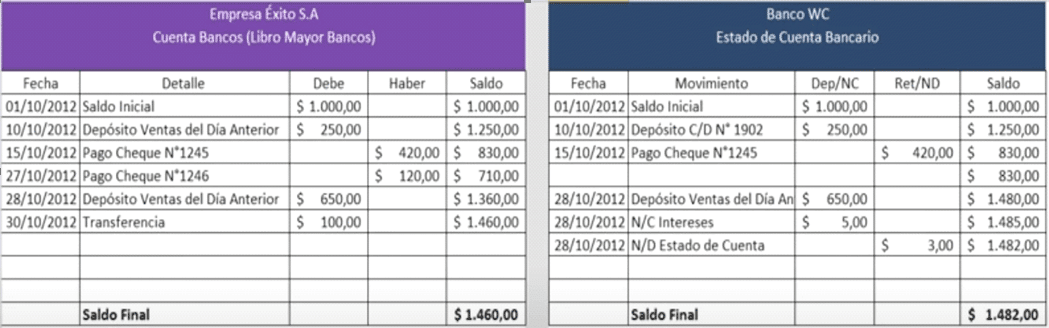

Para entender el uso de una conciliación bancaria, se llevará a cabo un ejemplo.

- En primer lugar hay que identificar si es necesario o no hacer el proceso de una conciliación bancaria.

En este caso sí es necesario. El saldo final de la cuenta banco no es equivalente al saldo final de la cartola bancaria.

- Luego hay que identificar qué registros tiene la cuenta banco, que no tiene la cartola bancaria, y que registros tiene la cartola bancaria, que no tiene la cuenta banco.

En este ejemplo podemos identificar que la cuenta banco tiene registrado el pago de un cheque, N1246, por $120,00 y una transferencia por $100,00, que la cartola bancaria no tiene registrada. También se puede ver que la cartola bancaria tiene registrada una nota de crédito por intereses de $5,00 y una nota de débito en el estado de cuenta por $3,00, que la cuenta banco no ha registrado.

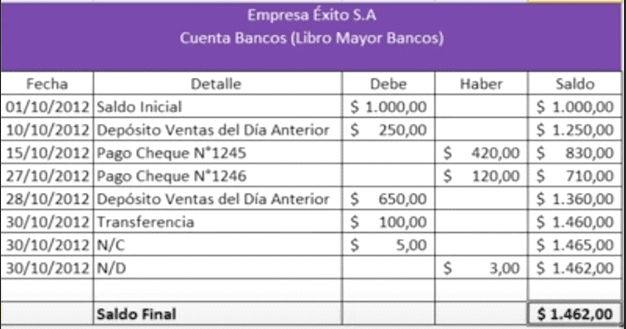

- Con las diferencias ya identificadas se empieza el proceso de conciliación bancaria, escribiendo en una tabla las diferencias y sumándolas o restándolas al saldo final que corresponda.

En este caso, al saldo final de la cuenta banco se le debe sumar $5,00 y restar $3,00 a su saldo final.

| Empresa Éxitos S.A. | |

| Conciliación Bancaria | |

| Del 01 de Octubre al 31 de Octubre del 2012 | |

| Saldo al final según libro mayor de bancos | $1.460,00 |

| (+) Notas de crédito | $5 |

| (-) Notas de débito | -3 |

Por otro lado, hay que restarle $120,00 y sumarle $100,00 al saldo final de la cartola bancaria.

| Saldo al final según estado de cuenta | $1.482,00 |

| (-) Cheques girados y no cobrados | -120 |

| (+) Depósitos en tránsito | 100 |

- Finalmente se compara el resultado de ambos saldos, luego de haberles sumado o restado los registros faltantes, cuadrando el resultando.

| Empresa Éxitos S.A. Conciliación Bancaria Del 01 de Octubre al 31 de Octubre |

|

| Saldo al final según libro mayor de bancos | $1.460,00 |

| (+) Notas de crédito | $5 |

| (-) Notas de débito | – $3 |

| (=) Saldo a conciliar | $1.462,00 |

| Saldo al final según estado de cuenta | $1.482,00 |

| (-) Cheques girados y no cobrados | – $120 |

| (+) Depósitos en tránsito | $100 |

| (=) Saldo a conciliar | $1.462,00 |

Una vez finalizada la suma a los saldos finales, ambos tienen el resultado de $1,462,00.

Luego, se corrigen los registros y se da por finalizada la conciliación bancaria

Beneficios de la conciliación bancaria

La conciliación bancaria es un proceso importante de realizar gracias a sus beneficios principales:

- Nos permite tener un buen control de los recursos económicos, ya que se tiene certeza de que la información contable verdadera.

- Nos permite mantener la contabilidad de la empresa al día, ya que existe un control mas constante de los registros y los apuntes contables actualizados.

- Por otro lado, ayuda a identificar errores, saber su origen y corregirlos, evitando posibles problemas al momento de una inspección.

- Finalmente, ayuda a la toma de decisiones, ya que la conciliación bancaria entrega información veraz.